Del IVA todo el mundo ha escuchado hablar, impuesto que todos tenemos que pagar continuamente al adquirir bienes o servicios, pero el recargo de equivalencia ya es menos usual y siempre se genera muchas dudas. Vamos a explicarte sobre el IVA y Recargo de Equivalencia en tiendas online eCommerce específicamente.

Primero vamos a definir los conceptos.

¿Qué es el recargo de equivalencia? ¿Para quién es aplicable?

1. Es un régimen especial de IVA en que los comerciantes minoristas están obligados a encuadrarse en su actividad económica. No es optativo, sino obligatorio.

2. Es solo aplicable a empresarios individuales, No a Sociedades mercantiles.

3. Son obligados sólo los vendedores al por menor, es decir, para empresarios quienes compran a mayoristas u otras tiendas para luego revenderlos a particulares. Si menos del 80% de tu total de ventas no son a particulares ya no serías catalogado como minorista, si no mayorista en régimen general de IVA.

4. Estas reventas de productos no deben haber sido sujetas a ninguna transformación. Ejemplo: compro camisetas a un proveedor y tal cual me llegan las revendo a mis clientes. (OJO El serigrafiarla ya se considera transformación, CV2356-13 ) por tanto no estarías incluido en el R.E. Y si mandas a terceros para que, bajo tus instrucciones, modifiquen un producto y aunque tú lo recibas ya acabado, tampoco estarías en Recargo sino en Régimen General de IVA.

¿Quieres enterarte de la NUEVA NORMATIVA IVA 2021 TIENDAS ONLINE? Entra en nuestro post donde te lo detallamos.

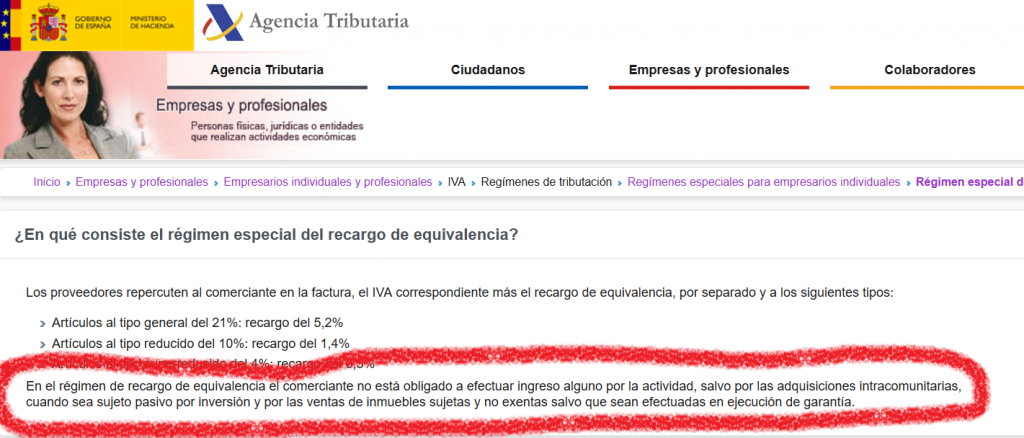

¿En qué consiste el recargo de equivalencia?

Supone que en las compras que realicemos a estos mayoristas ellos nos aplicarán un IVA y Recargo de Equivalencia en tiendas online eCommerce. Y en compensación a ello nuestras ventas (Base imponible + IVA incluido) será ingreso íntegro para nosotros, ya que ese IVA no deberemos aportarlo a Hacienda.

- Artículos al tipo general del 21%: recargo del 5,2%

- Artículos al tipo reducido del 10%: recargo del 1,4%

- Artículos al tipo super reducido del 4%: recargo del 0,5%

Ejemplo: Compro a un mayorista 10 zapatillas por 100€ + 21% más 5,2%, y luego las vendo por 200€ + 21% IVA

En esta operación se puede calcular fácilmente que si vendemos con un buen margen comercial el Recargo de Equivalencia supone un beneficio extra respecto al estar en Régimen General.

¿Quieres que te ayudemos? Te llevamos toda la parte fiscal y contable de tu negocio.

Particularidades del IVA y Recargo de Equivalencia en tiendas online eCommerce – Modelo 349 y Modelo 309

¿Todo lo que compre va a llevar Recargo de Equivalencia?

No, solo llevará el Recargo aquello que sea para la reventa. Es decir, serán solamente esos bienes o productos, embalajes, cajas y precintos necesarios para esa venta posterior. Lo demás solo llevaría IVA, por ejemplo los servicios de asesoría que no son un producto para revender.

¿Si realizo dropshipping también estaré en R.E.? Más info fiscalidad del dropshipping

Sí. Aunque no almacenes el producto y la trayectoria del mismo sea solo una del dropshipper hasta el cliente final, se considera que hay dos operaciones a efecto fiscales, una entrega del dropshipper al intermediario, y otra de este hasta el cliente final. V3145-19

¿Si realizo compras intracomunitarias en las que no me aplican IVA ni Recargo el mayorista?

En ese caso el IVA se debe pagar en un modelo de IVA no periódico a final de cada trimestre. Modelo 309 en el que se pagará el IVA y el recargo de esas compras. Además del modelo informativo resumen de operaciones intracomunitarias 349.

¡OJO! Si te prestan servicios Google o Facebook deberás pagar el IVA (aunque no el recargo) de esas facturas en el modelo 309 a final de trimestre. Esto se debe a que en recargo de equivalencia en las operaciones en inversión de sujeto pasivo donde uno mismo se auto repercute el IVA hay que pagarlas, al no venir en la propia factura de nuestro proveedor. También deberemos pagar el IVA de cualquier servicio que nos presten desde fuera de España y que no lleva IVA aplicado en la factura.

¿Si realizo importaciones de productos?

Si la operación lleva IVA (caso de compras por valor de más de 22€, desde el 1 de julio de 2021 para cualquier importe), también entonces a su vez se aplicará recargo de equivalencia. Pagaremos ambos importes cuando pase el producto por aduanas, que serán los que nos avisen como condición para que dicho producto haga entrada en España.

Llévate gratis nuestro

Llévate gratis nuestro

si estoy en recargo de equivalencia, tengo que registrarme en la ventanilla única? para ventas de dropshipping

Hola José Ángel.

Va a depender de frente a qué país esté tu dropshipper y donde tu cliente. Sin más información es imposible precisártelo. De todos modos este artículo puede veirte bien

https://okasesores.es/nueva-ley-iva-tiendas-online-2021-ecommerce-ue/

Si no siempre puedes contactarnos directamente y ni nos explicas a fondo tus casos te asesoramos.

Saludos.

Estoy en recargo de equivalencia, dada de alta en el ROI, y tengo facturas de facebook sin iva. Debo declarar el IVA (sólo el 21%) con el 309 ? (aparte de presentar 349 claro está).

Exacto María. Así Es. Debes hacer el Modelo 309 y pagar ese IVA.

Hola, estoy en recargo de equivalencia y mi proveedor está en china. Dada esta situación y enviado el producto de china a España, debo para el IVA + Recargo de mi compra y además pagar el IVA de mi venta a través de la ventanilla única? Gracias y un saludo.

Hola Alejandro.

Por lo que comenta entiendo que no. Solo el IVA de su venta, ya que el importador de la mercancía no es usted, sino directamente el cliente final, solo que usted es el responsable de que el IVA del cliente final se recaude, por eso el tema de la ventanilla única.

De todos modos necesitaríamos más detalle y lo adecuado es que nos llame para confirmarle según el caso. Saludos.

Hola David,

Gracias por la respuesta. A qué número puedo llamarte para consultar este tema rápidamente?

Gracias y un saludo.

911109974

Gracias

Hola, soy autonomo en el regimen de recargo de equivalencia,tengo una tienda online y compre unos productos en aliexpress por menos de 150 euros, al tener numero vat ellos no me aplicaron el iva, y al venir los productos a Espana fueron gestionados en aduana sin mi autorizacion por correos y por mas que llame que me aplicaran el recargo de equivalencia solamente me cobraron el iva (21 %),ahora no se como hacer para reintegrar a la AEAT ese recargo,que puedo hacer? muchas gracias

Pruebe a pasar nota directamente aquí, suelen ser efectivos

Teléfono: 917467011

Email: [email protected]

hola soy un vendedor autónomo en recargo de equivalencia,como puedo hacer o que modelo hacer para vende compras de aliexpress, las favturas ya vienen con el vat del 21% pagadas y con los articulos comprados,ya que son compras de unos 60 euros se paga ya el iva pero viene reflejado como vat,como puedo pagar el recargo de equivalencia de esas comprar para hacerlas legales para su venta?gracias

Hola Juan. Almacena usted la mercancía? Es decir, compra primer usted la mercancía y luego ya vende? o realiza dropshipping?

Muy buenas, yo tengo un negocio de compra venta de productos coleccionables (es decir, compro cajas de sobres, carpesanos, archivadores, fundas, etc..) y las revendo…

Ahora bien, el grueso de mi negocio es abrir estos sobres y vender las cartas (cromos) sueltos en plataformas especializadas. Esto es transformación? Que régimen de IVA tengo que tener? El general o el Recargo de equivalencia?

Muchas gracias!!

Hola David. NO Recargo de equivalencia art.59. 7º Ley IVA. Excluídos “7.º Los objetos de arte originales, antigüedades y objetos de colección definidos en el artículo 136 de la Ley del Impuesto. “

Muchas gracias por su respuesta.

Revisando el Art. 136.1.3 dice:

No tienen la consideración de bienes usados:

a) Los materiales de recuperación, los envases, los embalajes, el oro, el platino y las piedras preciosas.

b) Los bienes que hayan sido utilizados, renovados o transformados por el propio sujeto pasivo transmitente o por su cuenta. A efectos de lo establecido en este Capítulo se considerarán de renovación las operaciones que tengan por finalidad el mantenimiento de

las características originales de los bienes cuando su coste exceda del precio de adquisición de los mismos.

En mi caso sería la “b”. Por lo que yo no podría acogerme al REBU.

Yo mismo abro los sobres, los manipulo y luego los vendo por separado.

La duda es si entonces mi “modelo de negocio” se tiene que regir por Régimen General, o por recargo de equivalencia?

Podríamos decir que mas del 80% del producto que adquiero va a ser destinado a ser abierto y vendido en suelto.

Muchas gracias!!

Hola, estoy en recargo, compro productos en Aliexpress, siempre son pedidos inferiores a 150€, y luego los revendo en Amazon. Tengo entendido que Aliexpress para pedidos de menos de 150€ si esrá cobrando el iva/vat. Pero no estoy pagando el recargo en esos pedidos, qué debo hacer para no tener problemas de cara a hacienda? gracias!

Hola Ramón. Es muy probable que todo lo estés haciendo correctamente si el dropshipping que haces tú proveedor de origen esté localizado y envie desde China, ya que tu compra no está localizada en España y no lleva ni iva ni recargo. Pero si necesitas que veamos más a fondo tu caso concreto escríbenos por mail con todos los detalles.

Gracias.

Hola, tengo un proveedor privado en china que envia a españa a mi cliente directamente, yo soy autonomo en recargo entonces la compra no lleva iva, pero cuando yo vendo en mi tienda tiene que ser con iva y ese iva pagarlo en el 369?

Hola Toni. Si haces dropshipping y el producto no lo almacenas tú, el servicio logísitico o plataforma tipo aliexpress estará seguramente recaudando ese IVA en nombre del cliente final, si estás vendiendo el producto en España. Revísalo si no es así.

El modelo 369 se suele usar para la recaudación de IVA si vendes a otros países de la UE fuera de España. Ahí sí que debes darte de alta en la opción de modelo mensual.

Hola David, yo tengo proveedor privado que por lo visto envían con un numero ioss que es suyo que se supone que eso ya recauda el iva pero en la practica se ve que a veces no se paga pero no hay forma de demostrarlo. Lo que estar en recargo y asumir ese iva de venta + publcidad y todo lo que uno no puede deducir, no hay margen ninugno, tienes mas detalles? Solo seria venta en españa a cliente final des de china.

Consúltales mediante qué operador logístico trabajan. Pero sin ver más a fondo el caso hay datos que no tenemos, por lo que salvo excepciones varias, deberían estar obligados ellos a recaudar el iva y aportarlo a Hacienda. Saludos.

Hola David gracias por tus respuestas, estoy confuso unos asesores dicen que si otros que no hay que pagar el iva de venta, es complicado cumplir asi. Ellos tienen un numero de ioss ya que es obligatorio para ellos enviar a europa, el caso es que segun algunas fuentes realemente no se paga pero no se puede comprobar por que no hay un registro ni informacion clara, me puedes decir que datos necesitas para que puedas darme una respuesta mas clara? Muchas gracias por tu tiempo

Hola Toni, mi consejo honesto primero de todo es que, si te han estudiado tu caso concreto con detalle y con TODA la información de tu caso a su disposición, repregúntales tus dudas; antes de volver a invertir dinero en otra asesoría.

Si sigues sin tenerlo claro nos contactas a [email protected] y te comentamos costes de sesión de asesoría para un caso como el tuyo. Gracias a ti por añadir consultas interesantes en nuestro blog.

Hola. Yo tengo una duda que me está trayendo de cabeza, ya que cada gestor me ha dicho una cosa distinta y hasta las IA van cambiando de opinión según la conversación que abras.

Mi gestor me ha dado de alta como autónoma y me ha puesto en régimen de IVA general porque según él, al hacer modificaciones de camisetas con estampados propios y bisutería a mano. El problema viene de que combino dos cosas, esa parte de modificación y artesanía con comprar a proveedores y vender tal cual sin modificar. Le pregunté si debía acogerme a un régimen mixto y si eso era posible, y me dijo que no, que debía estar en el general.

Acabo de hacer mi primera compra a proveedor y claro, le he dicho que no tengo recargo, pero me ha dado por volver a mirar (soy desconfiada por naturaleza) y ya me he empezado a preocupar, porque en algunos lugares dicen que la opción mixta sí existe. Y bueno, ni que decir que ya estoy asustada por si la compra que he hecho no es correcta y qué haré con ella.

Podéis ayudarme? Llamé hasta a la agencia tributaria y la que me atendió no me supo ni responder. Esto es muy frustrante. No puede ser tan extraño vender ambas cosas en una misma tienda, ¿no?

Gracias de antemano.

Hola LMar. Por lo que indica es posible que sí debiera tener Sectores Diferenciados con una IAE de revendedora en recargo de equivalencia para las reventas que hace sin modificar usted o un tercero bajo su mandato, y otro IAE de fabricación y venta de productos textiles en Régimen General.

De todos modos si uno de ellos es muy residual quizá lo haya preferido realizar así su asesor para no dar más complejidad a su operativa.

Buenos días,

Soy autónomo y me dedico a la venta de componentes y ordenadores montados ya por mi proveedor, aplicando el recargo de equivalencia.

Me gustaría ofrecer al cliente la venta de ordenadores personalizados montados por mí. He consultado por todos lados y no tengo claro si esto está en recargo de equivalencia o régimen general para comprar simplemente componentes con IVA. Tampoco se que epígrafe debería usar en este caso.

¡Muchas Gracias por la ayuda!

Saludos,

Alejandro.

Hola Alejandro! La venta de bienes muebles sin haberlos sometido a procesos de fabricación, elaboración o manufactura sí entraría en Recargo de Equivalencia si el 80% total de tus ventas o más son a particulares.

En el caso que comentas sí parece que hay algo de montaje y cambio sustancial respecto a vender las piezas sueltas de por sí, por lo que sí parece por lo que describes que estaría dentro del IVA en Régimen General.

Entiendo. Me gustaría saber que coste tiene la asesoría puntual para resolver varias cosas.

Principalmente sería lo que te he comentado, luego servicios de desarrollo y mantenimiento web, y alguna cosa más quizás.

¿Podría preguntar cualquier cosa? Todo relacionado con temas de epígrafes, regímenes, etc.

Le responden por privado.