Hablamos de las peculiaridades que comporta ser creador en una de las plataformas más de moda en la actualidad, Onlyfans impuestos. Para que tengas claro cómo debes gestionar los impuestos el IVA y el IRPF sin arriesgarte a sanciones de Hacienda.

¿De dónde es Onlyfans?

Onlyfans (Fenix International Limited) es una sociedad registrada en Inglaterra y Gales, por tanto desde el Brexit, de fuera de la UE. Esto tiene relevancia de cara a la fiscalidad.

¿Qué debo hacer si genero ingresos como creador de Onlyfans?

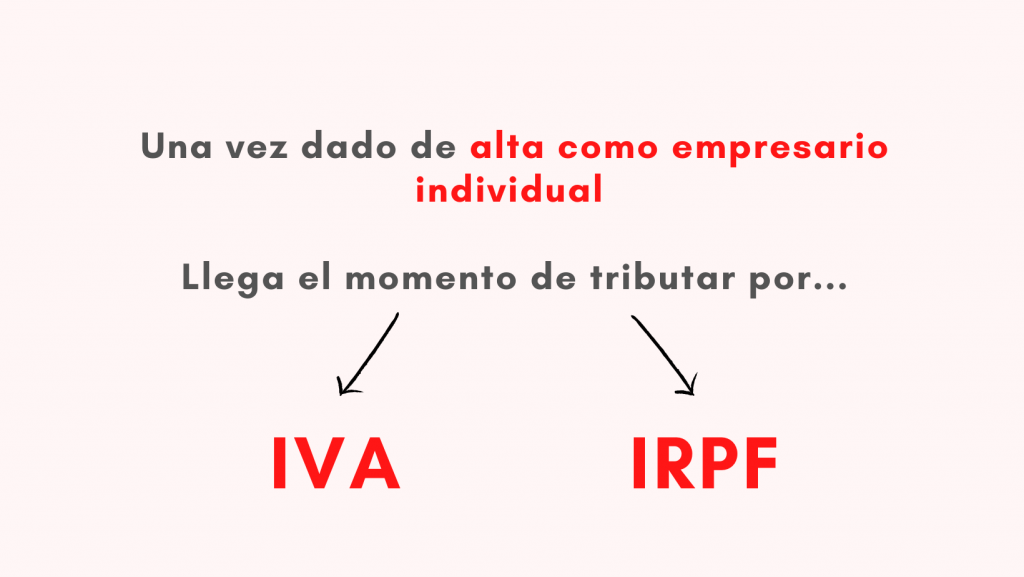

Esto hará que te debas dar de alta en Hacienda como empresario individual, aquí te explicamos los primeros pasos. Y de alta en el régimen de autónomos en Seguridad Social. Desde Asesoría fiscal onlyfans impuestos te ayudamos o directamente te gestionamos todo este proceso.

¿Y después de darme de alta qué debo hacer?

IRPF: Deberás pagar cada final de trimestre natural, vía el Modelo Tributario 130, el 20% de tus rendimientos netos, es decir, la diferencia entre tus ingresos menos tus gastos deducibles relacionados con la actividad.

IVA: ¿Me genera la obligación de pagar Onlyfans impuestos?

Desde su web de onlyfans en términos y servicios puedes ver como el responsable del servicio que ofrece el creador al fan es directamente el creador. Recogemos el fragmento donde indican el contrato que el creador acepta:

“All transactions and interactions facilitated by OnlyFans are contracts between Fans and Creators on the terms of the Standard Contract between Fan and Creator. Although we facilitate transactions and interactions between Fans and Creators by providing the OnlyFans platform, storing Content, and acting as a payment intermediary, we are not a party to the Standard Contract between Fan and Creator or any other contract which may exist between a Fan and Creator, and are not responsible for any transactions or interactions between Fans and Creators.”

Onlyfans impuestos te confirmamos. Aquí está la clave para que luego los servicios que presta el creador/residente desde España lleven o no lleven IVA.

Si el servicio fuera prestado a una empresa o empresario, es decir, si el creador debiese facturar a Onlyfans, este sería un servicio No localizado en España, y por tanto No Sujeto a IVA por las reglas de localización.

OJO!!! Pero el servicio se entiende prestado desde el creador al fan, y por tanto es un servicio prestado a particulares, y en ese caso el servicio Sí se entiende que lleva IVA al ser sujeto no exento.

Si el servicio se presta a particulares de fuera de la UE o sin que se conozca su ubicación – SÍ IVA

“En virtud de los preceptos citados anteriormente, en relación con los servicios prestados a particulares establecidos en Estados Unidos, se entenderán prestados en el territorio de aplicación del Impuesto, en la medida en que, tal y como parece deducirse del escrito de la consulta, se prestan materialmente en dicho territorio“

Si el servicio se presta a otra Empresa de fuera de la UE – NO IVA

“Por otro lado, la prestación de servicios consistente en la realización de bailes a través de una cámara web en directo para que sean visualizados por destinatarios que sean empresarios o profesionales a efectos del Impuesto, quedará sujeta al Impuesto sobre el Valor Añadido en el territorio de aplicación del Impuesto cuando la sede de la actividad económica del destinatario del servicio se encuentre en dicho territorio, o tenga en el mismo un establecimiento permanente o, en su defecto, el lugar de su domicilio o residencia habitual, en los términos señalados en el artículo 69.Uno.1º de la Ley“

Es cierto que se puede interpretar a la plataforma Onlyfans, no facilitadora la información fiscal de los suscriptores, como único cliente del creador, y que al ser una empresa de fuera de la UE, el servicio NO llevaría IVA. Pero por las condiciones de contratación entre creador y Onlyfans que expone en su plataforma, puede que esto sea insuficiente prueba ante la AEAT.

A pesar del Brexit, la Hacienda inglesa y la española tienen una comunicación fluída, por tanto desde OKasesores, onlyfans impuestos te recomendamos que no arriesgues y hagas las cosas bien ya que Hacienda tiene 4 años para revisar hacia atrás las irregularidades cometidas.

ACTUALIZACIÓN 2023 El Tribunal de Justicia de la Unión Europea en Sentencia marzo de 2023 declaró que cuando un sujeto pasivo que media en la prestación de un servicio por vía electrónica operando, por ejemplo, con una plataforma «on-line» de redes sociales, está facultado para autorizar la prestación del servicio o el cargo de este al cliente o bien para fijar los términos y las condiciones generales de la citada prestación. Además, dicho sujeto pasivo tiene entonces la posibilidad de definir unilateralmente elementos esenciales de la prestación, su realización y el momento en que tendrá lugar esta, o bien las condiciones en que será exigible la contraprestación, o incluso las normas que forman el marco general de la prestación, «atendiendo a la realidad económica y comercial subyacente», debe considerarse que el sujeto pasivo es el prestador de los servicios a efectos de la Directiva del IVA.

Ante este cambio FENIX INTERNATIONAL (Onlyfans) desde su página web ha cambiado sus condiciones aquí ver y ONLYFANS es la que realizará esa recaudación del IVA.

V0773-22 aquí de la Dirección General de Tributos deja muy clara esta casuística

Llévate gratis nuestro

Llévate gratis nuestro

Hola buenos días, me llamo Cristina.

Me gustaría que me informasen sobre como tributan los creadores de contenido en onlyfans puesto que no se emiten facturas.

Tengo entendido que hasta 1000€ de facturación mensual, no se está obligado a darse de alta de autónomo en la seguridad social.

Un saludo y gracias de ante mano.

Hola Cristina. Si genera ingresos desde onlyfans sí debe darse de alta como autónoma, independientemente de ese límite de los 1000€. De todos modos puede llamarnos y le damos más detalle. Un saludo.

Buenos días, soy Cristina.

Soy nueva en el tema autónomos y he pasado por dos gestorías. Una me dice que debo pagar el IRPF y el IVA de Onlyfans sin embargo la otra me dice que solo el IRPF.

Que es lo correcto?

Hola Cristina. Pues en este artículo te damos las claves más importantes. Si necesitas que abordemos tu caso concreto lo analizaremos. Escríbenos a nuestro mail o llámanos.

Gracias!