Desde el 1 de enero de 2023 entró en vigor la Nueva Ley de Cotizaciones Real Decreto-ley 13/2022, de 26 de julio, para el pago de una nueva cuota autónomos 2026 (las Tablas de 2205 prosiguen para 2026), la cual cambia absolutamente todo el sistema con el fin de poder recaudar más en las arcas del Estado.

¿QUÉ CAMBIA?

Te explicamos el ANTES y DESPUÉS

- Base de Cotización y Pago mensual

ANTES

Se podía cotizar con total libertad sobre unas Bases de Cotización de entre 960,60 €/mes y 4.139,40 €/mes. Absoluta libre elección entre esa horquilla. Sobre esa base se multiplicaba el porcentaje fijo de las contingencias comunes, profesionales,.. (antes un 30,6% ahora añadido un +0,6% de MEI, el mecanismo de equidad intergeneracional, pasa a ser un 31,20%) y resultaba una cuota a pagar.

A elección de más Base elegida, más cuota a pagar, aunque más prestación por enfermedad común, más base para el cálculo de la jubilación etc…

AHORA

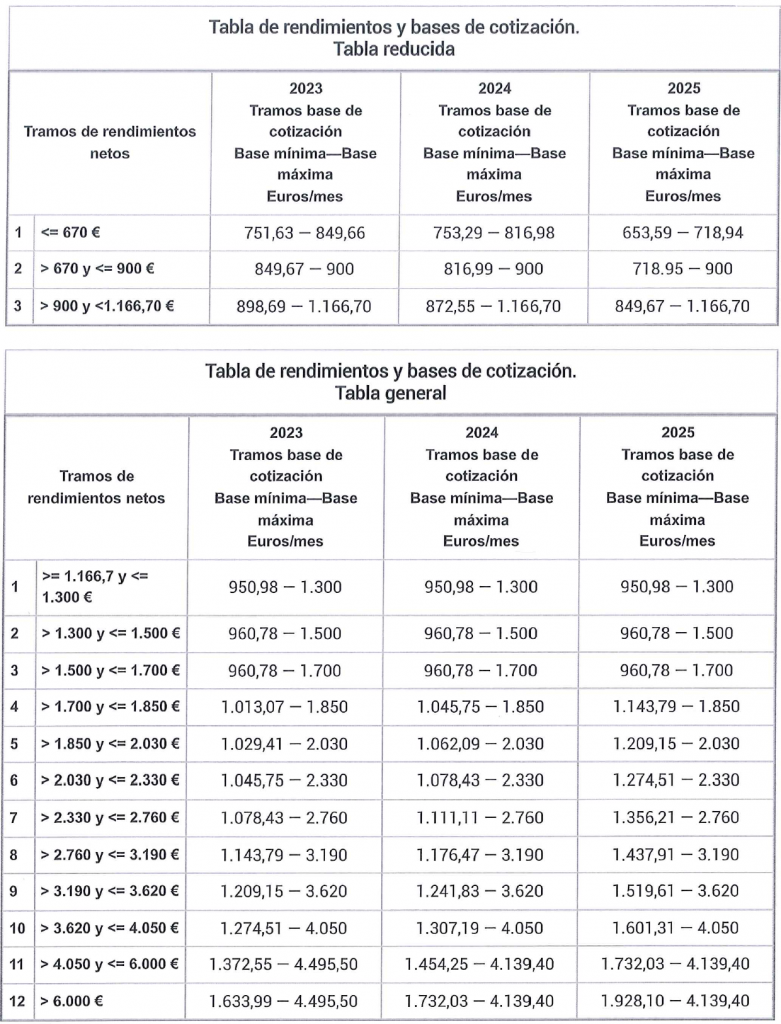

Obligación de elegir una horquilla de base de cotización definida en una Tabla en función de tus rendimientos netos medios mensuales.

Cálculo de Rendimientos Netos Medios Mensuales desde 2023:

+Ingresos del año – gastos del año sin tener en cuenta la cuota de autónomos – gastos genéricos del 7 % (para los autónomos societarios, del 3 %) / todo ello dividido entre los días del año que has estado de alta * multiplicada por 30 días.

Esa importe resultante te hará encuadrarte según la Tabla Oficial Publicada

De modo que si por ejemplo tu Rendimientos medios mensuales son 2.130€, solo podrás elegir una base de cotización de entre 1.045,75€ a 2.330€, ese importe que elijas multiplicado por 31,50% dará tu cuota mensual a pagar.

¿Quieres que te gestionemos todo? Desde OKasesores disponemos de servicios que incluyen los trabajos de cambio de cotización

- Cambio en la Base de cotización cuota autónomos 2026

¿Qué ocurre si me equivoco en mis previsiones de rendimientos que notifico a la TGSS?

ANTES

Los cambios de Base de cotización eran posibles de trimestre en trimestre natural, es decir, los cambios hechos tanto el 2 de enero como el 20 de marzo tenían ya efecto para abril (del segundo trimestre).

AHORA

Tienes 2 opciones:

- Si tus previsiones son más altas o más bajas ahora puedes hacer cambios cada dos meses naturales. En este caso un cambio el 2 de enero o 2 de febrero tendrá efectos ya para la cuota de marzo, y si haces el cambio el 2 de marzo ya será para efectos en mayo. De ese modo podrás ir ajustando tu pago de cuota de autónomos a la realidad de lo que estás generando.

- Si no cambias la cuota, la TGSS en el año siguiente, cuando tengas tus datos de beneficios reales aportados por la Agencia Tributaria, se ajustará el importe a la realidad que finalmente se dio en cuanto a los números de tu negocio. De modo que te dará el plazo de un mes (sin recargo ni intereses) para pagar el importe que te falte, o en su caso en devolverte el importe de sobre cotización si sobreestimaste y proyectaste por encima tus beneficios. Ese pago que hagas de más te contará como más gasto deducible del año en que lo pagas; no sobre el año al que pertenece esa cuota. V2518-22

¡TIP MUY IMPORTANTE CUOTA AUTÓNOMOS 2026! Desde OKasesores recomendamos que, si tu objetivo es minimizar al máximo la cuota de autónomos a pagar, no te sobrepasases en las estimaciones, (tendiendo a lo bajo), y si hay algo de importe a regularizar ya lo hará la TGSS. ¿motivo?

Con este ejemplo práctico lo entenderás: Estimo y elijo una Base de Cotización de 1.143,79€ (la mínima del tramo 8) ya que estimo que mis rendimientos medios mensuales serán de entre 2.760€/mes a 3.190€/mes. Acaba el año, y finalmente mis rendimientos medios son de 2.500€/mes (tramo 7). La TGSS me devolverá algún importe? Depende. Ya que tu base de cotización elegida 1.143,79€ sigue estando dentro de la horquilla de ese tramo 7, que es 1.078,43€ a 2.760€; por lo que podrás elegir en subir tu base de cotización u optar por la más baja de tu tramo con una devolución de la TGSS por el exceso pagado.

- Tarifa Plana Cuota Autónomos 2025

ANTES

Existía la tarifa plana que a elegir una Base mínima quedaba:

- Primeros 12 meses: 60€/mes (reducción del 80%)

- Meses 13 al 18: una reducción del 50 % qran unos 150€/mes.

- Meses 19 al 24: una reducción del 30%, eran unos 200€/mes (que seguían del mes 25 al 26 para altas de mujeres menores de 35 años y hombres menores de 30).

AHORA

La nueva tarifa plana consiste en:

- Primeros 12 meses: 87€/mes (para una base de cotización de 950,98€).

- Mes 13 a 24 meses: 87€/mes (SÓLO posible si los rendimientos netos de tu actividad económica son inferiores al SMI Salario Mínimo Interprofesional durante tu segundo año de alta, 16.576€ en 2025. En el caso de que tu segundo año de autónomo sea entre dos años naturales, este requisito lo debes cumplir en esos dos años naturales) artículo 38 ter de la Ley 20/2007 (LETA) . O si tienes 33% o más de grado de discapacidad, de víctimas de violencia de género o víctimas del terrorismo, en el momento del alta, cumpliendo esta condición el plazo de beneficios, se alarga del mes 13 al 36 desde tu alta.

- Otras Bonificaciones ampliadas desde 1 de enero de 2023

MATERNIDAD

Por reincorporación de madre que ha tenido un hijo, si esta es durante los 2 años posteriores a la finalización de dicho periodo de descanso, bonificación de un 80% durante 24 meses (antes eran 12 meses).

- El alta en el régimen de autónomos es obligatoria siempre desde 2023

ANTES

Hace varios años explicábamos en este artículo de nuestro blog (ver aquí) esta casuística donde recogíamos el concepto de “habitualidad” y los indicios que según las sentencias de los Tribunales aceptaban este término. Aunque la ley de la TGSS obliga SIEMPRE a alta en el régimen de autónomos si tienes una actividad económica a efectos de Hacienda de alta, el concepto de que esta NO fuera habitual la actividad podría defenderse antes los juzgados ante una notificación de alta de Oficio en el RETA de la TGSS.

AHORA Cuota autónomos desde 2023

Con el cambio legislativo se abre un periodo en el que habrá que ver en la práctica qué sucede, pero se presume controvertidos por dos motivos:

- La fluidez de intercambio de información debe y va a ser muy alta, con lo cual el rastro de tu alta en Hacienda va a ser muy simple para la TGSS.

- La Nueva Ley “vende” un sistema flexible que hace que si no generas pagues poco y a quien genera más paga más. Pero claro, para un nuevo empresario que en sus inicios genera 400€/mes de beneficios ¿le va a ser asumible pagar el importe menor de la cotización más baja? Que son 230€/mes? Luego seguirá siendo tentador para estos casos asumir el riesgo de no darse de alta? Veremos cómo evoluciona y cómo encaran las instituciones este tema estos próximos meses y años…

Llévate gratis nuestro

Llévate gratis nuestro

4 comentarios a “NUEVA CUOTA DE AUTÓNOMOS 2026”